81

По повод на постъпили въпроси относно упълномощаване и преупълномощаване изцяло по електронен път, НАП прави следните уточнения:

Упълномощаване на лица, които да извършват правно валидни действия пред НАП, е възможно по електронен път при следните условия:

- актът за упълномощаване да е постъпил на официален електроненните адреси на НАП тук, като документ, като документ (електронен или сканирано копие на хартиен документ), подписан с КЕП на упълномощителя.

В този случай документът представлява обикновено пълномощно и има характер на подписан удостоверителен документ (оригинал), който следва да бъде разгледан.

Необходимо е да имате предвид, че:

Упълномощаване на лица, които да извършват правно валидни действия пред НАП, е възможно по електронен път при следните условия:

- актът за упълномощаване да е постъпил на официален електроненните адреси на НАП тук, като документ, като документ (електронен или сканирано копие на хартиен документ), подписан с КЕП на упълномощителя.

В този случай документът представлява обикновено пълномощно и има характер на подписан удостоверителен документ (оригинал), който следва да бъде разгледан.

Необходимо е да имате предвид, че:

- документ (електронен или сканирано копие на хартиен документ), който не е подписан с КЕП на упълномощителя, независимо дали е подписан с КЕП на пълномощника – няма характер на надлежно подписан удостоверителен документ и остава без разглеждане;

- документ - сканирано копие на нотариално заверено пълномощно, който е подписан с КЕП на упълномощителя или упълномощеното лице, представлява заверено копие на нотариално заверено пълномощно. За да бъде приет и разгледан като нотариално заверено пълномощно, съответният акт за упълномощаване с нотариална заверка следва да бъде представен в НАП в оригинал, което се осъществява чрез изпращане по пощата или посещение в офис на приходната агенция. Ако не бъде предоставен оригиналът на съответния акт за упълномощаване, въз основа на постъпилото сканирано копие на нотариално заверено пълномощно, подписано с КЕП на упълномощителя или упълномощеното лице, може да се предостави достъп до услуги, за които се изисква обикновено пълномощно.

82

Гъвкавo работно време и дистанционен труд могат да въвеждат работодателите като предпазна мярка за служителите си срещу разпространението на вируса COVID-19. Това са част от препоръките за организиране на работния процес, които Министерството на труда и социалната политика изпрати днес до всички национално представителни работодателски организации.

За да защитят здравето на персонала си, работодателите могат да превърнат всички свободни помещения в нови работни места и да поставят вътрешни прегради между отделните работни станции. Препоръчва се общите събрания, конференциите, семинарите и обученията да бъдат отложени или да бъдат организирани чрез онлайн платформи. Променливото работно време може да се съчетае с дистанционна работа, като по този начин ще се избегне струпването на работници и няма да се прекъсне ефективният работен процес.

За да се организира надомна работа, шефовете на компании трябва да създадат условия за възлагане и отчитане на положения труд и да осигурят оборудване. Особено внимание те трябва да имат към хората с увреждани. Редовно трябва да се провеждат инструктажи, да се осигурят лични и колективни средства за защита и дезинфекция на помещенията. Служителите с болничен лист за поставяне под карантина не трябва да се допускат до работните им места. Пълният текст на препоръките на МТСП може да видите по-долу.

ПРЕПОРЪКИ КЪМ РАБОТОДАТЕЛИТЕ ЗА ПРЕВЕНЦИЯ СРЕЩУ РАЗПРОСТРАНЕНИЕТО НА CОVID-19

Използвайте възможностите на трудовото законодателство, за да създадете организация на работата, която не позволява събирането на множество хора на едно място в предприятието, с оглед намаляване на прекия контакт както между работниците и служителите, така и между тях и клиентите на работодателя. Помислете за отлагане на дейности, като провеждане на общи събрания, конференции, семинари, обучения и други подобни.

Помислете за въвеждане на надомна и/или дистанционна работа.

Според особеностите на работата в предприятието е възможно да организирате трудовия процес така, че наетите лица да изпълняват определени дейности от дома си. Например за определени периоди е възможно да се възложи изготвяне на проучвания, доклади, осъществяване на кореспонденция и други подобни задачи, за изпълнението на които не е необходимо присъствието на работника в помещенията на работодателя.

Обмислете организация, при която работниците ще извършват дистанционно своята работа чрез използването на информационни технологии. Според спецификата на дейността е възможно работникът да извършва работата си без да има пряк контакт с други работници или клиенти на предприятието (напр. да се организират on-line срещи, заседания, консултации, услуги за клиенти и т.н.)

Когато прецените, че е възможно работата да се извършва надомно и/или дистанционно е необходимо да:

Когато се въвежда променливо работно време, определете различни за работниците и служителите фиксирани периоди от време, в които те да бъдат на работните си места. В този случай е възможно да съчетаете променливото работно време с дистанционна и/или надомна работа. Така, от една страна, ще се избегне едновременното присъствие на всички работници в работните помещения, а от друга - няма да се прекъсне ежедневната връзка с работодателя с оглед ефективно изпълнение на работата.

При въвеждане на променливо работно време следва да се издаде заповед и да се запознаят работниците с нея. Промяната следва да се отрази в правилника за вътрешния трудов ред.

Ако в предприятието има свободни помещения, обособете нови работни места за работниците и служителите си, така че да се ограничи възможността голям брой работници и служители да полагат труд в едно помещение и да се осигури достатъчно пространство с оглед намаляване на контактите между тях. Възможно е да се ограничи прекия контакт между работещите в едно помещение чрез поставяне на вътрешни прегради.

С повишено внимание и контрол изпълнявайте задълженията за осигуряване на безопасност и здраве при работа, в т.ч. провеждането на инструктажи, чрез които се поставя акцент върху превенцията от разпространението на СО\/Ю-19. Обърнете внимание върху осигуряването и правилното използване на лични предпазни средства и колективни средства за защита. Освен това, за предприемане на адекватни мерки и намиране на подходящите решения за превенция следва да се обърнете за съдействие към службата по трудова медицина.

Погрижете се уязвимите групи заети лица да бъдат задължително обхванати от мерките за превенция срещу разпространението на СОVID-19. Следва да имате предвид, че с увеличаването на възрастта нараства и рискът от по-тежко прекарване на заболяването. В тази връзка по-възрастните работещи са по-застрашени, както и тези с отслабена имунна система, с диабет, сърдечно-съдови, хронични респираторни и белодробни заболявания, хипертония и терапии, които отслабват имунната система.

Създайте организация на работата, която не допуска да се явяват на работа лица, на които е издаден болничен лист за поставяне под карантина. Болничният лист, издаден от компетентен здравен орган, създава задължение за работника да спазва установения режим, а за работодателя - да не го допуска до работа. В този случай работникът или служителят има право на обезщетение от държавното обществено осигуряване.

Препоръките на Световната здравна организация може да видите тук.

За да защитят здравето на персонала си, работодателите могат да превърнат всички свободни помещения в нови работни места и да поставят вътрешни прегради между отделните работни станции. Препоръчва се общите събрания, конференциите, семинарите и обученията да бъдат отложени или да бъдат организирани чрез онлайн платформи. Променливото работно време може да се съчетае с дистанционна работа, като по този начин ще се избегне струпването на работници и няма да се прекъсне ефективният работен процес.

За да се организира надомна работа, шефовете на компании трябва да създадат условия за възлагане и отчитане на положения труд и да осигурят оборудване. Особено внимание те трябва да имат към хората с увреждани. Редовно трябва да се провеждат инструктажи, да се осигурят лични и колективни средства за защита и дезинфекция на помещенията. Служителите с болничен лист за поставяне под карантина не трябва да се допускат до работните им места. Пълният текст на препоръките на МТСП може да видите по-долу.

ПРЕПОРЪКИ КЪМ РАБОТОДАТЕЛИТЕ ЗА ПРЕВЕНЦИЯ СРЕЩУ РАЗПРОСТРАНЕНИЕТО НА CОVID-19

Използвайте възможностите на трудовото законодателство, за да създадете организация на работата, която не позволява събирането на множество хора на едно място в предприятието, с оглед намаляване на прекия контакт както между работниците и служителите, така и между тях и клиентите на работодателя. Помислете за отлагане на дейности, като провеждане на общи събрания, конференции, семинари, обучения и други подобни.

Помислете за въвеждане на надомна и/или дистанционна работа.

Според особеностите на работата в предприятието е възможно да организирате трудовия процес така, че наетите лица да изпълняват определени дейности от дома си. Например за определени периоди е възможно да се възложи изготвяне на проучвания, доклади, осъществяване на кореспонденция и други подобни задачи, за изпълнението на които не е необходимо присъствието на работника в помещенията на работодателя.

Обмислете организация, при която работниците ще извършват дистанционно своята работа чрез използването на информационни технологии. Според спецификата на дейността е възможно работникът да извършва работата си без да има пряк контакт с други работници или клиенти на предприятието (напр. да се организират on-line срещи, заседания, консултации, услуги за клиенти и т.н.)

Когато прецените, че е възможно работата да се извършва надомно и/или дистанционно е необходимо да:

- създадете подходящи условия за възлагането и отчитането на работата на работниците и съответната организация за извършването й;

- осигурите необходимото работно оборудване, съответните материали и средства за извършването й;

- постигнете съгласие с работника за извършване на надомна и/или дистанционна работа, като за целта се подписва допълнително споразумение.

Когато се въвежда променливо работно време, определете различни за работниците и служителите фиксирани периоди от време, в които те да бъдат на работните си места. В този случай е възможно да съчетаете променливото работно време с дистанционна и/или надомна работа. Така, от една страна, ще се избегне едновременното присъствие на всички работници в работните помещения, а от друга - няма да се прекъсне ежедневната връзка с работодателя с оглед ефективно изпълнение на работата.

При въвеждане на променливо работно време следва да се издаде заповед и да се запознаят работниците с нея. Промяната следва да се отрази в правилника за вътрешния трудов ред.

Ако в предприятието има свободни помещения, обособете нови работни места за работниците и служителите си, така че да се ограничи възможността голям брой работници и служители да полагат труд в едно помещение и да се осигури достатъчно пространство с оглед намаляване на контактите между тях. Възможно е да се ограничи прекия контакт между работещите в едно помещение чрез поставяне на вътрешни прегради.

С повишено внимание и контрол изпълнявайте задълженията за осигуряване на безопасност и здраве при работа, в т.ч. провеждането на инструктажи, чрез които се поставя акцент върху превенцията от разпространението на СО\/Ю-19. Обърнете внимание върху осигуряването и правилното използване на лични предпазни средства и колективни средства за защита. Освен това, за предприемане на адекватни мерки и намиране на подходящите решения за превенция следва да се обърнете за съдействие към службата по трудова медицина.

Погрижете се уязвимите групи заети лица да бъдат задължително обхванати от мерките за превенция срещу разпространението на СОVID-19. Следва да имате предвид, че с увеличаването на възрастта нараства и рискът от по-тежко прекарване на заболяването. В тази връзка по-възрастните работещи са по-застрашени, както и тези с отслабена имунна система, с диабет, сърдечно-съдови, хронични респираторни и белодробни заболявания, хипертония и терапии, които отслабват имунната система.

Създайте организация на работата, която не допуска да се явяват на работа лица, на които е издаден болничен лист за поставяне под карантина. Болничният лист, издаден от компетентен здравен орган, създава задължение за работника да спазва установения режим, а за работодателя - да не го допуска до работа. В този случай работникът или служителят има право на обезщетение от държавното обществено осигуряване.

Препоръките на Световната здравна организация може да видите тук.

83

Във връзка със създалите се форсмажорни обстоятелства поради грипната епидемия и пандемията COVID-19, които водят до реална опасност от масово неспазване на законовите срокове за подаване на месечните справки – декларации по чл.125 от ЗДДС и годишните данъчни декларации по чл. 92 от ЗКПО за 2019 г., Асоциацията на счетоводителите и счетоводните предприятия (АССП) и Институтът на професионалните счетоводители в България (ИПСБ) внесоха искане в Министeрството на финансите, НАП и бюджетната комисия към парламента за удължаване на сроковете за подаване на фирмените годишни данъчни декларации и месечните справки декларации по ЗДДС.

Линк към документа тук.

Линк към документа тук.

84

Здравейте, МОЛ, както и имена на съставител и получател, не са сред задължителните реквизити за фактура съгласно Закона за счетоводството, ЗДДС и ППЗДДС и тъй като не носят голяма информационна полза, затова не сме ги включили в приложението.

Предвидили сме допълнително поле, в което можете да въвеждате тази информация.

Предвидили сме допълнително поле, в което можете да въвеждате тази информация.

85

„Аргументите на бизнеса за удължаването на срока за влизане в сила на измененията в Наредба Н-18 по отношение на специализираните софтуери за управление на продажбите са чути, съобразявам се и с днешното разпореждане на министър-председателя, затова решението от работната среща е да отложим срока с 6 месеца, считано след 31 януари“ – това съобщи министърът на финансите Владислав Горанов след продължилата почти 3 часа дискусия с представители на хотелиерския и ресторантьорския бранш, която се проведе в Министерството на финансите.

Първите три месеца от новото отлагане ще бъдат използвани за интензивна съвместна работа между експертите на съответните браншови организации и НАП, с цел постигане на изясняване на нормативно ниво на неяснотите, за които туристическият бизнес претендира.

В кратки срокове, през следващите седмици, ще се проведат и няколко срещи в работен формат за регламентирането и прилагането на режима за запечатване на търговските обекти от страна на НАП, тъй като опасенията на бизнеса, свързани с прилагането на наредба Н-18, се базират и на това, че тя може да отвори допълнителни аргументи за тази крайна мярка. Министър Горанов обясни, че пред бизнеса е изложил аргументи, че няма връзка между двете теми, но тази мярка много остро се поставя като проблем от страна на ресторантьорския и хотелиерския бранш и ще се дискутира какво да се направи, с цел да няма подозрения за своеволия от конкретни служители на приходната администрация. Пред министъра бизнесът постави част от вижданията си за прилагането на Наредбата, а не толкова аргументи против нейното съществуване. Министър Горанов каза още, че и двете страни са се обединили около философията на Наредбата и че фундаментът, заложен в нея от средата на 2018 г., няма нужда да бъде променян.

Представителите на организации от хотелиерския и ресторантьорския бизнес призоваха членовете си за отлагане на планирания протест.

На брифинга пред медиите Вени Петрова, председател на Българската хотелиерска и ресторантьорска асоциация, подчерта, че днешната среща е била в духа на конструктивния диалог, както и че министър Горанов е останал отворен за разговори по останалите искания на бранша, представени в тяхната декларация, която са изпратили в МФ. Тя уточни, че за диференцираната ставка на ДДС, за която настояват, финансовият министър не е склонен да разговаря на този етап. Вени Петрова призова структурите на организацията, която представлява, утре да не реализират планирания протест, като оцени постигнато на срещата като достатъчно на този етап от диалога, и се надява след три месеца, когато престои нова среща с министъра, да има още по-голям напредък.

Ричард Алибегов, председател на Българската асоциация на заведенията, изрази своята удовлетвореност от срещата и съобщи, че през предстоящите три месеца, в които ще се правят работни срещи с НАП, на тях ще има и представители на малкия и средния бизнес, които са извън сектора на хотелиерството и ресторантьорството, като се надява в резултат на това след 6 месеца да има една работеща Наредба Н-18.

Първите три месеца от новото отлагане ще бъдат използвани за интензивна съвместна работа между експертите на съответните браншови организации и НАП, с цел постигане на изясняване на нормативно ниво на неяснотите, за които туристическият бизнес претендира.

В кратки срокове, през следващите седмици, ще се проведат и няколко срещи в работен формат за регламентирането и прилагането на режима за запечатване на търговските обекти от страна на НАП, тъй като опасенията на бизнеса, свързани с прилагането на наредба Н-18, се базират и на това, че тя може да отвори допълнителни аргументи за тази крайна мярка. Министър Горанов обясни, че пред бизнеса е изложил аргументи, че няма връзка между двете теми, но тази мярка много остро се поставя като проблем от страна на ресторантьорския и хотелиерския бранш и ще се дискутира какво да се направи, с цел да няма подозрения за своеволия от конкретни служители на приходната администрация. Пред министъра бизнесът постави част от вижданията си за прилагането на Наредбата, а не толкова аргументи против нейното съществуване. Министър Горанов каза още, че и двете страни са се обединили около философията на Наредбата и че фундаментът, заложен в нея от средата на 2018 г., няма нужда да бъде променян.

Представителите на организации от хотелиерския и ресторантьорския бизнес призоваха членовете си за отлагане на планирания протест.

На брифинга пред медиите Вени Петрова, председател на Българската хотелиерска и ресторантьорска асоциация, подчерта, че днешната среща е била в духа на конструктивния диалог, както и че министър Горанов е останал отворен за разговори по останалите искания на бранша, представени в тяхната декларация, която са изпратили в МФ. Тя уточни, че за диференцираната ставка на ДДС, за която настояват, финансовият министър не е склонен да разговаря на този етап. Вени Петрова призова структурите на организацията, която представлява, утре да не реализират планирания протест, като оцени постигнато на срещата като достатъчно на този етап от диалога, и се надява след три месеца, когато престои нова среща с министъра, да има още по-голям напредък.

Ричард Алибегов, председател на Българската асоциация на заведенията, изрази своята удовлетвореност от срещата и съобщи, че през предстоящите три месеца, в които ще се правят работни срещи с НАП, на тях ще има и представители на малкия и средния бизнес, които са извън сектора на хотелиерството и ресторантьорството, като се надява в резултат на това след 6 месеца да има една работеща Наредба Н-18.

86

Здравейте,

Препоръчваме да използвате приложението за фактуриране първо в безплатния му вариант, за да прецените дали Ви устройва.

Във връзка с това, че е свързано с другите ни калкулатори в сайта, приложението за фактуриране, има някои особености, които следва да имате предвид:

1. В системата всеки профил е различен за себе си.

2. Профилите не могат да работят в обща база.

3. През един профил може да се влиза от много места, но не може едновременно да се влиза с един и същи профил. Тоест, ако желаете да работите през един профил от няколко обекта, то е нужно всеки път да излизате профила, за да може от друг обект да се влезе в него.

4. В полето номер за фактура може да се пише свободно, като след издадена фактура, то следващият предложен номер е с единица по-голям. Например издавате фактура с номер 200000086 и след това приложението ще ви зареди автоматично в този профил за следваща фактура да е номер 200000087.

5. Когато ползвате системата за различни форми или за различни диапазони за различни обекти, то вероятно е по-удобно да ползвате различни профили, за да Ви следи номерацията и да не сменяте всеки път данните на доставчика. Разбира се, може и през един профил, като се съобразите с точки от 1 до 4.

Системата е в процес на разширяване, като търсим решения за всякакви възникнали въпроси, доколкото възможностите на така проектирата вече система позволяват.

Препоръчваме да използвате приложението за фактуриране първо в безплатния му вариант, за да прецените дали Ви устройва.

Във връзка с това, че е свързано с другите ни калкулатори в сайта, приложението за фактуриране, има някои особености, които следва да имате предвид:

1. В системата всеки профил е различен за себе си.

2. Профилите не могат да работят в обща база.

3. През един профил може да се влиза от много места, но не може едновременно да се влиза с един и същи профил. Тоест, ако желаете да работите през един профил от няколко обекта, то е нужно всеки път да излизате профила, за да може от друг обект да се влезе в него.

4. В полето номер за фактура може да се пише свободно, като след издадена фактура, то следващият предложен номер е с единица по-голям. Например издавате фактура с номер 200000086 и след това приложението ще ви зареди автоматично в този профил за следваща фактура да е номер 200000087.

5. Когато ползвате системата за различни форми или за различни диапазони за различни обекти, то вероятно е по-удобно да ползвате различни профили, за да Ви следи номерацията и да не сменяте всеки път данните на доставчика. Разбира се, може и през един профил, като се съобразите с точки от 1 до 4.

Системата е в процес на разширяване, като търсим решения за всякакви възникнали въпроси, доколкото възможностите на така проектирата вече система позволяват.

87

В този материал ще откриете схемите на НАП за СУПТО, ЕРП и разносната търговия. Схемите за електронната търговия и варианти за съответствие с Наредба Н-18 можете да откриете тук.

Важно: За търговците с ЕРП, за които използването на импортер е невъзможно, обръщаме внимание на схемата в Пример 2, точка 2.1 (маркирана по-долу в синьо), при която единствено се допуска продажби, въведени в софтуера на Обект 2, да се въвеждат ръчно в СУПТО на Обект 1. Това е позволено само за варианта на работа с отделни търговски обекти, при който в Обект 1 се извършват продажби, за които следва да се използва касов апарат, а в Обект 2 се извършват само продажби, за които не се изисква издаването на касов бон.

Въвеждането на СУПТО понякога е сложен, скъп и трудоемък процес, особено когато софтуерите са нови, а промените в бизнес процесите още не са добре уточнени. По тази причина много търговци предпочетоха да избегнат СУПТО, като се отказаха от методи на плащания, които изискват използването на касов апарат. Затова напомняме правилото за избягване на СУПТО:

➤ В търговски обект, в който има нерегистрирано СУПТО, следва да няма нужда от касов апарат.

➤ И обратно – в търговски обект, в който има касов апарат, следва да няма достъп до софтуер с белези на СУПТО.

Представяме и нашето неСУПТО приложение за фактуриране, което изпълнява данъчните изисквания и не съхранява в бази данни информация за вид, цени, количества на продаденото. Затова чрез него, при фактуриране на продажби в брой, не е нужно то да се регистрира и декларира като СУПТО, нито да се свързва с касовия апарат в обекта. Повече можете да откриете тук.

Схеми СУПТО

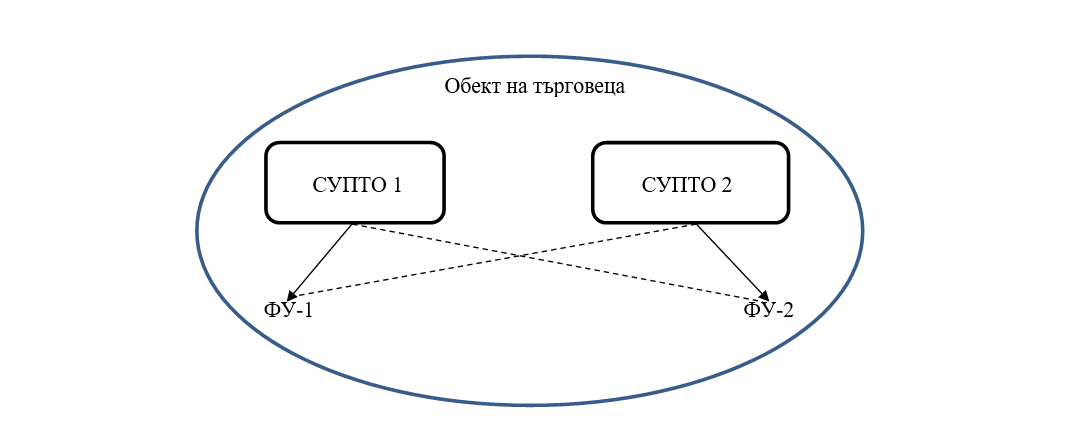

Пример 1 - Работа на два софтуера за управление на продажбите (СУПТО) в един търговски обект

При наличие на два СУПТО в един търговски обект на търговец всеки от тях трябва да е свързан с отделно фискално устройство (ФУ), предвид необходимостта от генериране на уникални номера на регистрираните чрез него продажби (УНП).

Допуска се при приключване на продажба, за която е генериран УНП в единия от софтуерите в обекта, да бъде отпечатван фискален бон (ФБ) от ФУ, управлявано от другия СУПТО в същия обект. В този случай при подаване на Приложение № 32 от Наредба №Н-18, лицето следва да посочи, че и двете ФУ са свързани към всеки от софтуерите.

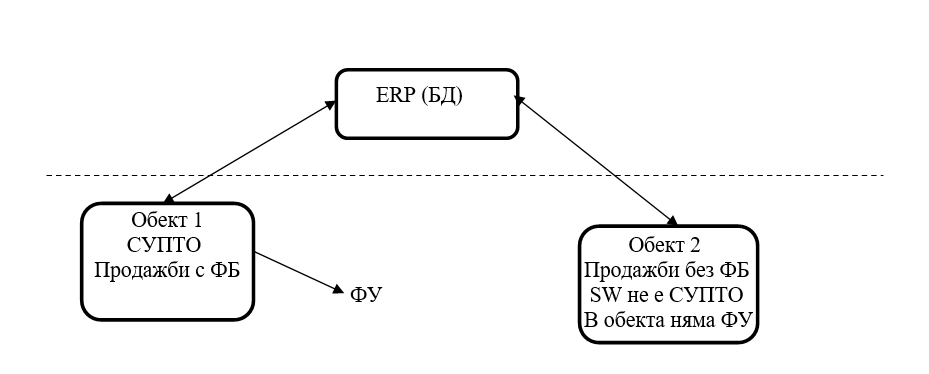

Пример 2 – ЕРП система и СУПТО

2.1 Търговец използва ЕРП система за управление на дейността си.

Извършват се продажби в 2 търговски обекта.

В Обект 1 се извършват продажби, изискващи издаване на ФБ. Използва се софтуер СУПТО, който не е модул от ERP-системата.

В Обект 2 се извършват продажби, за които не се изисква издаване на ФБ. Използва се друг софтуер или друга версия на използвания в Обект 1 софтуер, които не са модули от ERP-системата.

Софтуерът в Обект 1 трябва да отговаря на изискванията за СУПТО. В него се регистрират всички продажби, независимо че част от тях ще бъдат платени по банков път, т.е. няма задължение за издаване на ФБ. За всички продажби се генерира УНП при въвеждане на информация за тях в софтуера.

В Обект 1 няма възможност за приключване на продажби, първоначалната информация за които е въведена в софтуера на Обект 2 - въведената в Обект 2 информация за продажби не е достъпна в Обект 1 и тези продажби не могат да бъдат приключени в Обект 1.

При тази фактическа обстановка в Обект 1 функционира СУПТО, а в Обект 2- софтуер, който е извън обхвата на регулацията на Наредба №Н-18/2006 г. В двата обекта следва да функционират или различни софтуери, или един софтуер с различни версии.

Допуска се продажби, въведени в софтуера на Обект 2, да се въвеждат в ръчен режим в СУПТО на Обект 1 – генериране на УНП и т.н.

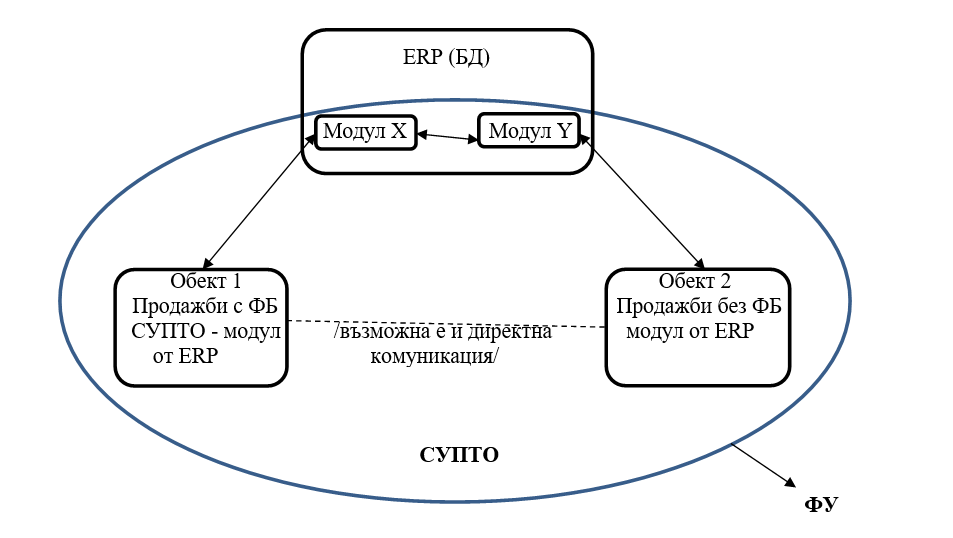

2.2 Фактическа обстановка, идентична на описаната в т.2.1. със следната разлика:

В двата обекта се използват софтуер – модул от ERP-системата.

В Обект 1 има възможност за достъп до информация за продажбите, която първоначално е въведена в Обект 2. Въведената в Обект 2 информация за продажби се визуализира, вкл. може да бъде променяна, чрез софтуера в Обект 1 или тези продажби могат да бъдат приключени в Обект 1. Обменът на информация между обектите може да се извършва както чрез съответните модули на ERP-системата, вкл. чрез достъп до обща база данни /БД/, така и директно между двата обекта.

В този случай, когато е налице възможност за обмен на информация за продажбите чрез функционалността на ERP-системата - всички модули на ERP-системата, обслужващи тази функционалност (вкл. Обект 1 и Обект 2 ) попадат в обхвата на регулацията за СУПТО.

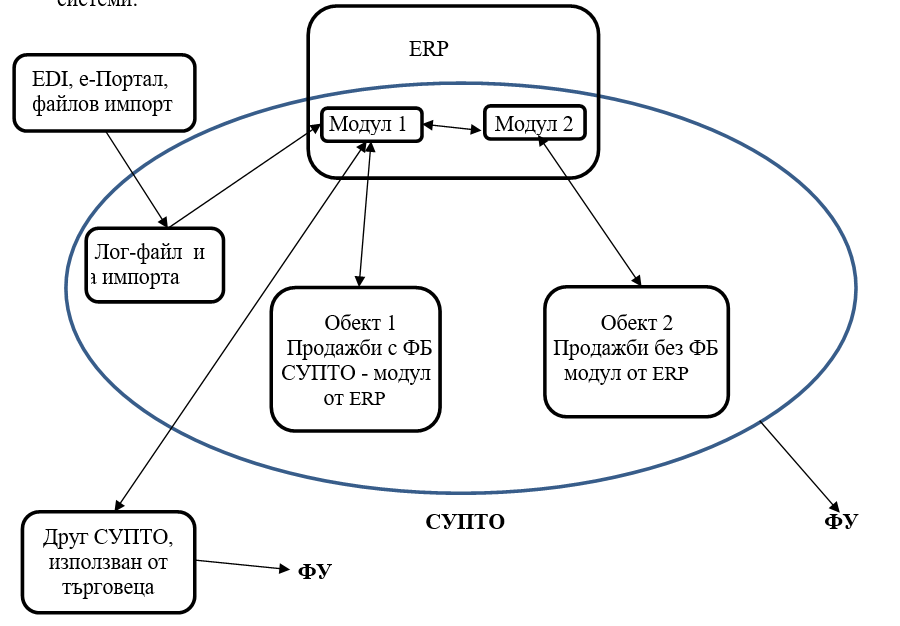

Пример 3 – ERP-система с импорт и обработка на данни от външни системи

Търговецът използва ERP-система с модул/модули СУПТО. В ERP-системата се импортира и обработва информация за поръчки/заявки за продажби от различни външни системи:

– Поръчки от системи на бизнес партньори (EDI), е-портали, заявки в стандартизиран файлов формат - импортират се поръчки от големи бизнес партньори, напр. МЕТРО, БИЛА и др., продажбите се извършват в СУПТО.

– Импорт на данни за продажби от друг СУПТО - допуска се импорт в СУПТО на данни за извършени продажби, регистрирани от друг СУПТО, използван от същия търговец. В този случай продажбите се импортират с вече присвоения УНП от СУПТО, в който са генерирани. Производителят/разпространителят следва да разработи функционалност за интеграция и импорт на данни с конкретния СУПТО, като гарантира, че импортът на информацията за регистрираните в него продажби се извършва в пълен обем и непроменено съдържание, вкл. и наличието на УНП за всяка импортирана продажба.

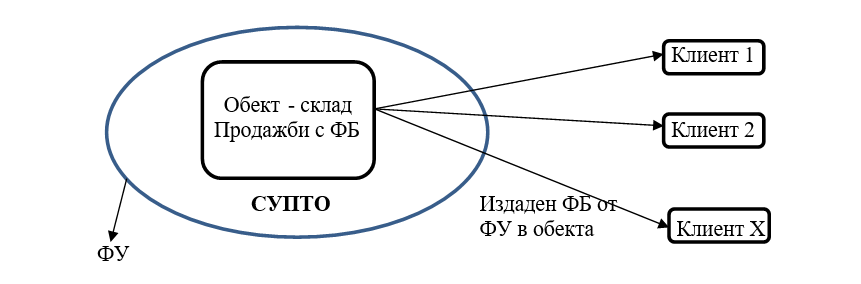

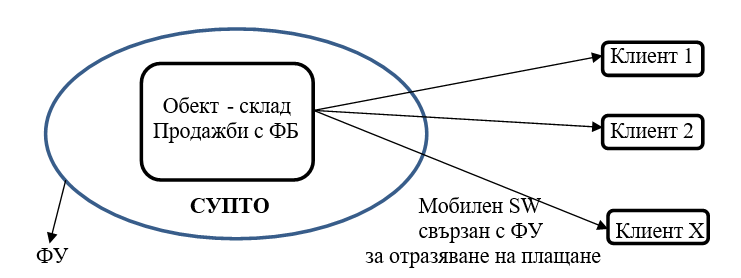

Пример 4 – Разносна търговия

При разносна търговия ФБ се издава от СУПТО в обекта, в който е приета поръчката на клиента и е експедирана стоката. ФБ придружава стоката и се предоставя на клиента при предаването й.

Доставките се извършват от служители на търговеца, снабдени с мобилни устройства, на които е инсталиран софтуер, свързан с мобилни ФУ. Този софтуер позволява единствено отразяване на плащане и подаване на команда към ФУ за разпечатване на ФБ – няма функционалност за генериране на поръчки, продажби, промяна на данни за продажба и т.н. Т.е. този софтуер няма характеристики на СУПТО.

Преди да напусне склада от СУПТО-склад в мобилния софтуер се импортират продажби с генерирани УНП – тези данни са статични и не могат да бъдат променяни от софтуера на мобилните устройства. При доставката при клиента в софтуера на мобилното устройство се отразява извършеното плащане /пълно или частично/, SW подава команда към ФУ за отпечатване на ФБ по съответния УНП.

При връщането в обекта от мобилния SW в СУПТО в склада се импортират извършените плащания, които се отразяват в БД към съответната продажба/УНП.

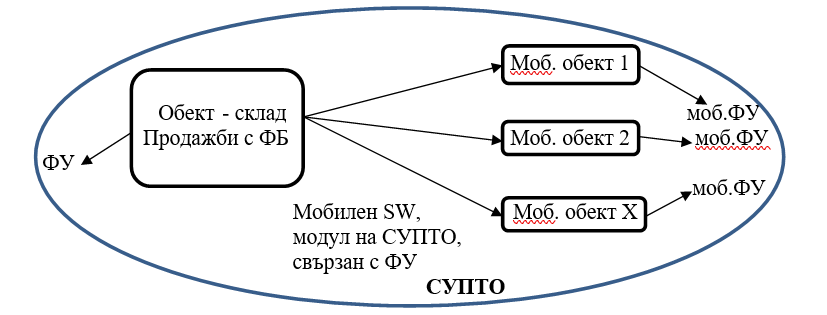

Пример 4.2

Вариант 1:

Софтуерът на мобилните устройства има функционалност на СУПТО и разполага с онлайн свързаност със СУПТО в обекта. Регистрираните в SW на мобилните устройства поръчки, продажби, корекции в данни за продажби, плащания и др. се подават в реално време и се записват в БД на СУПТО в склада.

В този случай софтуерът на мобилните устройства и софтуерът в склада представляват модули на едно СУПТО и следва да бъдат декларирани по този начин.

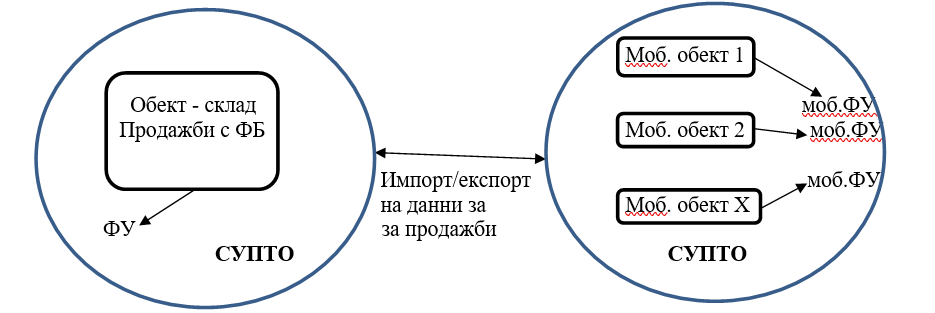

Вариант 2:

Софтуерът на мобилните устройства има функционалност на СУПТО и не разполага с онлайн свързаност със СУПТО в склада.

Преди да напусне склада от СУПТО-склад в мобилния СУПТО се импортират

продажби с генерирани УНП, наличности, цени и др. В СУПТО на мобилните устройства е възможно да се въвежда информация за продажби на място при клиента, при което се генерира УНП от свързаното към него ФУ. При отразяване на плащане към мобилните ФУ се подава УНП на съответната продажба.

Допустимо е при връщането в склада от мобилния СУПТО в СУПТО-склад да се импортира информация от БД на SW на мобилните устройства – регистрирани поръчки, продажби, плащания и др. В този случай производителят на СУПТО-склад следва да разработи функционалност за интеграция и импорт на данни с конкретния мобилен СУПТО, като гарантира, че импортът на информацията за регистрираните в последния продажби се извършва в пълен обем и непроменено съдържание, вкл. и наличието на УНП за всяка импортирана продажба. Аналогични са изискванията и към производителя на мобилния СУПТО.

Можете да свалите файла на НАП от тук.

Разяснения на НАП относно импорт в СУПТО на данни от външни източници на данни за продажби можете да изтеглите от тук.

Важно: За търговците с ЕРП, за които използването на импортер е невъзможно, обръщаме внимание на схемата в Пример 2, точка 2.1 (маркирана по-долу в синьо), при която единствено се допуска продажби, въведени в софтуера на Обект 2, да се въвеждат ръчно в СУПТО на Обект 1. Това е позволено само за варианта на работа с отделни търговски обекти, при който в Обект 1 се извършват продажби, за които следва да се използва касов апарат, а в Обект 2 се извършват само продажби, за които не се изисква издаването на касов бон.

Въвеждането на СУПТО понякога е сложен, скъп и трудоемък процес, особено когато софтуерите са нови, а промените в бизнес процесите още не са добре уточнени. По тази причина много търговци предпочетоха да избегнат СУПТО, като се отказаха от методи на плащания, които изискват използването на касов апарат. Затова напомняме правилото за избягване на СУПТО:

➤ В търговски обект, в който има нерегистрирано СУПТО, следва да няма нужда от касов апарат.

➤ И обратно – в търговски обект, в който има касов апарат, следва да няма достъп до софтуер с белези на СУПТО.

Представяме и нашето неСУПТО приложение за фактуриране, което изпълнява данъчните изисквания и не съхранява в бази данни информация за вид, цени, количества на продаденото. Затова чрез него, при фактуриране на продажби в брой, не е нужно то да се регистрира и декларира като СУПТО, нито да се свързва с касовия апарат в обекта. Повече можете да откриете тук.

Схеми СУПТО

Пример 1 - Работа на два софтуера за управление на продажбите (СУПТО) в един търговски обект

При наличие на два СУПТО в един търговски обект на търговец всеки от тях трябва да е свързан с отделно фискално устройство (ФУ), предвид необходимостта от генериране на уникални номера на регистрираните чрез него продажби (УНП).

Допуска се при приключване на продажба, за която е генериран УНП в единия от софтуерите в обекта, да бъде отпечатван фискален бон (ФБ) от ФУ, управлявано от другия СУПТО в същия обект. В този случай при подаване на Приложение № 32 от Наредба №Н-18, лицето следва да посочи, че и двете ФУ са свързани към всеки от софтуерите.

Пример 2 – ЕРП система и СУПТО

2.1 Търговец използва ЕРП система за управление на дейността си.

Извършват се продажби в 2 търговски обекта.

В Обект 1 се извършват продажби, изискващи издаване на ФБ. Използва се софтуер СУПТО, който не е модул от ERP-системата.

В Обект 2 се извършват продажби, за които не се изисква издаване на ФБ. Използва се друг софтуер или друга версия на използвания в Обект 1 софтуер, които не са модули от ERP-системата.

Софтуерът в Обект 1 трябва да отговаря на изискванията за СУПТО. В него се регистрират всички продажби, независимо че част от тях ще бъдат платени по банков път, т.е. няма задължение за издаване на ФБ. За всички продажби се генерира УНП при въвеждане на информация за тях в софтуера.

В Обект 1 няма възможност за приключване на продажби, първоначалната информация за които е въведена в софтуера на Обект 2 - въведената в Обект 2 информация за продажби не е достъпна в Обект 1 и тези продажби не могат да бъдат приключени в Обект 1.

При тази фактическа обстановка в Обект 1 функционира СУПТО, а в Обект 2- софтуер, който е извън обхвата на регулацията на Наредба №Н-18/2006 г. В двата обекта следва да функционират или различни софтуери, или един софтуер с различни версии.

Допуска се продажби, въведени в софтуера на Обект 2, да се въвеждат в ръчен режим в СУПТО на Обект 1 – генериране на УНП и т.н.

2.2 Фактическа обстановка, идентична на описаната в т.2.1. със следната разлика:

В двата обекта се използват софтуер – модул от ERP-системата.

В Обект 1 има възможност за достъп до информация за продажбите, която първоначално е въведена в Обект 2. Въведената в Обект 2 информация за продажби се визуализира, вкл. може да бъде променяна, чрез софтуера в Обект 1 или тези продажби могат да бъдат приключени в Обект 1. Обменът на информация между обектите може да се извършва както чрез съответните модули на ERP-системата, вкл. чрез достъп до обща база данни /БД/, така и директно между двата обекта.

В този случай, когато е налице възможност за обмен на информация за продажбите чрез функционалността на ERP-системата - всички модули на ERP-системата, обслужващи тази функционалност (вкл. Обект 1 и Обект 2 ) попадат в обхвата на регулацията за СУПТО.

Пример 3 – ERP-система с импорт и обработка на данни от външни системи

Търговецът използва ERP-система с модул/модули СУПТО. В ERP-системата се импортира и обработва информация за поръчки/заявки за продажби от различни външни системи:

– Поръчки от системи на бизнес партньори (EDI), е-портали, заявки в стандартизиран файлов формат - импортират се поръчки от големи бизнес партньори, напр. МЕТРО, БИЛА и др., продажбите се извършват в СУПТО.

– Импорт на данни за продажби от друг СУПТО - допуска се импорт в СУПТО на данни за извършени продажби, регистрирани от друг СУПТО, използван от същия търговец. В този случай продажбите се импортират с вече присвоения УНП от СУПТО, в който са генерирани. Производителят/разпространителят следва да разработи функционалност за интеграция и импорт на данни с конкретния СУПТО, като гарантира, че импортът на информацията за регистрираните в него продажби се извършва в пълен обем и непроменено съдържание, вкл. и наличието на УНП за всяка импортирана продажба.

Пример 4 – Разносна търговия

При разносна търговия ФБ се издава от СУПТО в обекта, в който е приета поръчката на клиента и е експедирана стоката. ФБ придружава стоката и се предоставя на клиента при предаването й.

Цитат

Пример 4.1Обръщаме внимание, че след публикуването на схемите от НАП, бе направена промяна в Наредба Н-18 чрез ДВ, бр. 75 от 24.09.2019 г. в чл. 25, ал. 2, в следствие на което при разносна търговия фискалната касова бележка се издава от търговеца и се предава на разносвача, който от своя страна я предоставя на купувача при плащането, освен когато плащането по продажбата се регистрира и отчита чрез фискално устройство на мястото на предаване на стоката или услугата.

Доставките се извършват от служители на търговеца, снабдени с мобилни устройства, на които е инсталиран софтуер, свързан с мобилни ФУ. Този софтуер позволява единствено отразяване на плащане и подаване на команда към ФУ за разпечатване на ФБ – няма функционалност за генериране на поръчки, продажби, промяна на данни за продажба и т.н. Т.е. този софтуер няма характеристики на СУПТО.

Преди да напусне склада от СУПТО-склад в мобилния софтуер се импортират продажби с генерирани УНП – тези данни са статични и не могат да бъдат променяни от софтуера на мобилните устройства. При доставката при клиента в софтуера на мобилното устройство се отразява извършеното плащане /пълно или частично/, SW подава команда към ФУ за отпечатване на ФБ по съответния УНП.

При връщането в обекта от мобилния SW в СУПТО в склада се импортират извършените плащания, които се отразяват в БД към съответната продажба/УНП.

Пример 4.2

Вариант 1:

Софтуерът на мобилните устройства има функционалност на СУПТО и разполага с онлайн свързаност със СУПТО в обекта. Регистрираните в SW на мобилните устройства поръчки, продажби, корекции в данни за продажби, плащания и др. се подават в реално време и се записват в БД на СУПТО в склада.

В този случай софтуерът на мобилните устройства и софтуерът в склада представляват модули на едно СУПТО и следва да бъдат декларирани по този начин.

Вариант 2:

Софтуерът на мобилните устройства има функционалност на СУПТО и не разполага с онлайн свързаност със СУПТО в склада.

Преди да напусне склада от СУПТО-склад в мобилния СУПТО се импортират

продажби с генерирани УНП, наличности, цени и др. В СУПТО на мобилните устройства е възможно да се въвежда информация за продажби на място при клиента, при което се генерира УНП от свързаното към него ФУ. При отразяване на плащане към мобилните ФУ се подава УНП на съответната продажба.

Допустимо е при връщането в склада от мобилния СУПТО в СУПТО-склад да се импортира информация от БД на SW на мобилните устройства – регистрирани поръчки, продажби, плащания и др. В този случай производителят на СУПТО-склад следва да разработи функционалност за интеграция и импорт на данни с конкретния мобилен СУПТО, като гарантира, че импортът на информацията за регистрираните в последния продажби се извършва в пълен обем и непроменено съдържание, вкл. и наличието на УНП за всяка импортирана продажба. Аналогични са изискванията и към производителя на мобилния СУПТО.

Можете да свалите файла на НАП от тук.

Разяснения на НАП относно импорт в СУПТО на данни от външни източници на данни за продажби можете да изтеглите от тук.

88

Статии от КиК Инфо » Издаване на фактури, известия и проформа фактури

17.01.2020, 12:57➤ Приложението за фактуриране издава фактури и известия в PDF без да ги запазва в база данни при нас.

Възможности на безплатната версия:

✔ Автоматично попълване клиентски данни от ДДС регистъра VIES

✔ Цените могат да бъдат въвеждани с или без ДДС (автоматично прекалкулиране)

✔ Фактурите могат да бъдат издавани на български, английски и двуезично

✔ Фактурите могат да бъдат издавани и във всяка валута (автоматично курс от БНБ)

✔ Автоматичен брояч на последно издадена фактура

✔ За издаване на проформа фактури тук

За потребители абонамент за пълен достъп:

✔ При въведен ЕИК изтегля данни на фирмата от Търговския регистър

✔ Моментално изпращане на имейл с издадената фактура

✔ Запазване на артикули и импорт на ценови листи

➤ За издаване на проформа фактури тук.

Възможности на безплатната версия:

✔ Автоматично попълване клиентски данни от ДДС регистъра VIES

✔ Цените могат да бъдат въвеждани с или без ДДС (автоматично прекалкулиране)

✔ Фактурите могат да бъдат издавани на български, английски и двуезично

✔ Фактурите могат да бъдат издавани и във всяка валута (автоматично курс от БНБ)

✔ Автоматичен брояч на последно издадена фактура

✔ За издаване на проформа фактури тук

За потребители абонамент за пълен достъп:

✔ При въведен ЕИК изтегля данни на фирмата от Търговския регистър

✔ Моментално изпращане на имейл с издадената фактура

✔ Запазване на артикули и импорт на ценови листи

➤ За издаване на проформа фактури тук.

89

Годишните финансови отчети на акционерните дружества (АД) и командитните дружества с акции (КАД), които са микропредприятия, вече не подлежат на задължителен независим одит от регистрирани одитори. Поправката в чл. 37, ал. 2 от Закона за счетоводството влиза в сила от 01.01.2019 г., тоест за първи път ще се прилага за годишните финансови отчети на тези дружуства за 2019 година, които се изготвят сега.

Една от процедурите, които задължително трябва да се извършат в процеса на годишното счетоводно приключване е годишният финансов отчет на всяка фирма да бъде проверен за необходимост от задължителен одит, съгласно Закона за счетоводството.

На задължителен финансов одит от регистрирани одитори подлежат годишните и консолидираните финансови отчети на:

1. малки предприятия, които към 31 декември на текущия отчетен период надвишават най-малко два от следните показатели:

а) балансова стойност на активите - 2 000 000 лв.;

б) нетни приходи от продажби - 4 000 000 лв.;

в) средна численост на персонала за отчетния период - 50 души;

2. средните и големите предприятия;

3. предприятията от обществен интерес;

4. средните и големите групи и групите, в които има поне едно предприятие от обществен интерес;

5. предприятия, за които това изискване е установено със закон.

Независимо от горното за АД и КАД обхватът за одита е по-широк и на такъв подлежат тези от тях, които са микропредприятия по смисъла на Закона за счетоводството. Микропредприятия са предприятия, които към 31 декември на текущия отчетен период не надвишават най-малко два от следните показателя:

1. балансова стойност на активите - 700 000 лв.;

2. нетни приходи от продажби - 1 400 000 лв.;

3. средна численост на персонала за отчетния период - 10 души

Промяна в категорията микропредприятие се извършва, когато предприятие за последните два отчетни периода престане да отговаря на два от трите показателя за съответната категория. Категорията се променя от началото на следващия (трети) отчетен период. Когато за последните два отчетни периода предприятието отговаря на показателите за две различни категории, същото се категоризира според показателите за последния отчетен период.

Консолидираните финансови отчети и годишните финансови отчети на предприятията, включени в консолидацията, подлежат на независим финансов одит.

На задължителен независим финансов одит от регистрирани одитори подлежат годишните финансови отчети на ЮЛНЦ, определени за осъществяване на общественополезна дейност, когато за текущата година превишават един от следните показатели:

1. балансова стойност на активите към 31 декември - 1 000 000 лв.;

2. размер на нетните приходи от стопанска и приходите от нестопанска дейност за текущата година - 2 000 000 лв.;

3. обща сума на получените през текущата година финансирания и неусвоени към 31 декември на текущата година финансирания, получени през предходни отчетни периоди - 1 000 000 лв.

На задължителен независим финансов одит от регистрирани одитори подлежат годишните финансови отчети на юридическите лица с нестопанска цел, определени за осъществяване на общественополезна дейност и извършващи дейност по чл. 116 от Семейния кодекс.

Какви са санкциите?

Който е задължен и не възложи извършването на независим финансов одит на регистриран одитор, се наказва с глоба в размер от 500 до 5000 лв., а на предприятието се налага имуществена санкция в размер от 2000 до 10 000 лв. При повторно нарушение се налага глоба или имуществена санкция в двоен размер.

Една от процедурите, които задължително трябва да се извършат в процеса на годишното счетоводно приключване е годишният финансов отчет на всяка фирма да бъде проверен за необходимост от задължителен одит, съгласно Закона за счетоводството.

Цитат

Кои предприятия подлежат на задължителен одит?За лесна и бърза проверка можете да използвате приложението:

Проверка за задължителен одит

За ЮЛНЦ в общественополезна дейност можете да използвате приложението:

Проверка за задължителен одит (ЮЛНЦ)

След като нанесете необходимите данни в приложенията, ще получите отговор на въпроса: Ще има ли необходимост от задължителен одит за даденото предприятие?

На задължителен финансов одит от регистрирани одитори подлежат годишните и консолидираните финансови отчети на:

1. малки предприятия, които към 31 декември на текущия отчетен период надвишават най-малко два от следните показатели:

а) балансова стойност на активите - 2 000 000 лв.;

б) нетни приходи от продажби - 4 000 000 лв.;

в) средна численост на персонала за отчетния период - 50 души;

2. средните и големите предприятия;

3. предприятията от обществен интерес;

4. средните и големите групи и групите, в които има поне едно предприятие от обществен интерес;

5. предприятия, за които това изискване е установено със закон.

Независимо от горното за АД и КАД обхватът за одита е по-широк и на такъв подлежат тези от тях, които са микропредприятия по смисъла на Закона за счетоводството. Микропредприятия са предприятия, които към 31 декември на текущия отчетен период не надвишават най-малко два от следните показателя:

1. балансова стойност на активите - 700 000 лв.;

2. нетни приходи от продажби - 1 400 000 лв.;

3. средна численост на персонала за отчетния период - 10 души

Промяна в категорията микропредприятие се извършва, когато предприятие за последните два отчетни периода престане да отговаря на два от трите показателя за съответната категория. Категорията се променя от началото на следващия (трети) отчетен период. Когато за последните два отчетни периода предприятието отговаря на показателите за две различни категории, същото се категоризира според показателите за последния отчетен период.

Консолидираните финансови отчети и годишните финансови отчети на предприятията, включени в консолидацията, подлежат на независим финансов одит.

На задължителен независим финансов одит от регистрирани одитори подлежат годишните финансови отчети на ЮЛНЦ, определени за осъществяване на общественополезна дейност, когато за текущата година превишават един от следните показатели:

1. балансова стойност на активите към 31 декември - 1 000 000 лв.;

2. размер на нетните приходи от стопанска и приходите от нестопанска дейност за текущата година - 2 000 000 лв.;

3. обща сума на получените през текущата година финансирания и неусвоени към 31 декември на текущата година финансирания, получени през предходни отчетни периоди - 1 000 000 лв.

На задължителен независим финансов одит от регистрирани одитори подлежат годишните финансови отчети на юридическите лица с нестопанска цел, определени за осъществяване на общественополезна дейност и извършващи дейност по чл. 116 от Семейния кодекс.

Какви са санкциите?

Който е задължен и не възложи извършването на независим финансов одит на регистриран одитор, се наказва с глоба в размер от 500 до 5000 лв., а на предприятието се налага имуществена санкция в размер от 2000 до 10 000 лв. При повторно нарушение се налага глоба или имуществена санкция в двоен размер.

Цитат

kik info

По-бързо. По-лесно. По-сигурно.

Хиляди счетоводители избраха абонамент за пълен достъп и ежедневно ползват kik-info.com.

По-бързо. По-лесно. По-сигурно.

Хиляди счетоводители избраха абонамент за пълен достъп и ежедневно ползват kik-info.com.

90

След разразилите се дискусии след семинара на НАП за последователно, паралелното и едновременно извършване на еднородна дейност от свързани фирми в един обект, НАП издаде указание, с което прави опит да разясни при какви условия свързани фирми с еднородна дейност могат да извършват дейност от един обект, без да им се сумират оборотите и да следва задължителна регистрация във връзка с новата ал. 10 на чл. 96 и при какви условия се сумират оборотите им и съответно следва задължителна регистрация по ДДС, ако сумата надвиши прагa за задължителна регистрация по ЗДДС от 50 хил. лв. за последните 12 месеца. Публикуваме пълния текст на указанието, като обръщаме внимание на текста в синьо в последната част по-долу.

Изх. № 20-00-8/10.01.2020 г.

ЦУ на НАП

ДО

ТД НА НАП ........................ ...........

ТД НА НАП ГДО

ДИРЕКЦИЯ ОДОП ........................ ...........

ОТНОСНО: приложение на разпоредбите на чл. 96, ал. 10 и 11 от Закона за данък върху добавената стойност (ЗДДС) в сила от 01.01.2020 г. по отношение на условието за последователното извършване на еднородна дейност в един и същи търговски обект от две или повече свързани лица или лица, действащи съгласувано

В Националната агенция за приходите са постъпили множество запитвания във връзка с прилагането на чл. 96, ал. 10 и 11 от ЗДДС, поставените въпроси в които налагат разясняване на нормата в частта и, регламентираща кога следва да се приеме, че една еднородна дейност се извършва последователно в определен търговски обект, с оглед възникване на задължение за регистрация по реда на тази норма.

В тази връзка настоящото становище се издава на основание чл. 10, ал. 1, т. 10 от Закона за Националната агенция за приходите за разясняване на поставените въпроси.

В ДВ, бр. 96 от 06.12.2019 г. е обнародван Закон за изменение и допълнение на Закона за корпоративното подоходно облагане, с който са направени изменения и допълнения в ЗДДС, касаещи задължителната регистрация на данъчно задължените лица при последователно извършване на еднородна дейност в един и същи търговски обект от две или повече свързани лица или лица, действащи съгласувано. Направените изменения влизат в сила от 01.01.2020 г., като са създадени нови ал. 9, 10 и 11 към чл. 96 от ЗДДС и са направени допълнения в ал. 1 и 5 към същата правна норма.

Съгласно чл. 96, ал. 1 от ЗДДС всяко данъчно задължено лице, което е установено на територията на страната, с облагаем оборот 50 000 лв. или повече за период не по-дълъг от последните 12 последователни месеца преди текущия месец е длъжно в 7-дневен срок от изтичането на данъчния период, през който е достигнало този оборот, да подаде заявление за регистрация по този закон. Когато оборотът е достигнат за период не по-дълъг от два последователни месеца, включително текущия, лицето е длъжно да подаде заявлението в 7-дневен срок от датата, на която е достигнат оборотът.

Съгласно чл. 96, ал. 10 от ЗДДС при последователното извършване на еднородна дейност в един и същи търговски обект от две или повече свързани лица или лица, действащи съгласувано, в облагаемия оборот на всяко следващо лице се включва оборотът, реализиран в обекта от всички лица, извършвали последователно дейността в съответния обект преди него, за период, не по-дълъг от последните 12 последователни месеца, включително текущия месец, и се счита за оборот, реализиран от съответното лице през първия ден на започване на еднородната дейност в обекта от това лице. Дейността се приема, че е еднородна, когато е налице значителна идентичност по отношение на две или повече от следните характеристики: предлаганите стоки или услуги, ползваните активи, персонала, търговската марка/наименованието на обекта, доставчиците/клиентите.

Съгласно чл. 96, ал. 11 от ЗДДС не се приема, че е налице последователно извършване от две лица на еднородна дейност, ако е налице прекъсване на дейността за повече от един месец от датата на преустановяване на дейността от предходното лице и датата на започване на дейността от лицето, определящо оборота по реда на ал. 10.

С § 34 на ПЗР на ЗИД на ЗКПО е въведен преходен режим за данъчно задължените лица, съгласно който лице, което към датата на влизането в сила на този закон отговаря на условията за задължителна регистрация по чл. 96, ал. 1 във връзка с ал. 10 от ЗДДС, е длъжно да подаде заявление за регистрация в 14-дневен срок от влизането в сила на този закон, т.е. до 15.01.2020 г. (включително).

В § 1 от ДР на ЗДДС е създадена нова т. 93, с която е дефинирано понятието „лица, действащи съгласувано“ по смисъла на чл. 96, ал. 10 от ЗДДС и съгласно дефиницията това са лица, в управлението, контрола и/или капитала на които участват свързани по § 1, т. 3, букви „а“, „б“, „в“ и „л“ от допълнителните разпоредби на Данъчно-осигурителния процесуален кодекс (ДОПК) лица, или лица, от взаимоотношенията между които или между всяко от тях и трето лице според съществуващата между тях икономическа, организационна, семейна или друга обвързаност/свързаност може да се направи извод, че действат съгласувано и между тях могат да се уговарят условия, различни от обичайните.

В § 1, т. 3 от Допълнителните разпоредби на ДОПК е дадена дефиниция на понятието „свързани лица“. По смисъла на § 1, т. 3, б. „а“, „б“, „в“ и „л“ от ДР на ДОПК свързани лица са:

„а) съпрузите, роднините по права линия, по съребрена - до трета степен включително; и роднините по сватовство - до втора степен включително, а за целите на чл. 123, ал. 1, т. 2 - когато са включени в общо домакинство;

б) работодател и работник;

в) съдружниците; ...

л) лицата, едното от които е направило дарение на другото;“

Съгласно § 1, т. 41 от ДР на ЗДДС „търговски обект“ е всяко място, помещение или съоръжение (например: маси, сергии и други подобни) на открито или под навеси, във или от което се извършват продажби на стоки или услуги, независимо че помещението или съоръжението може да служи същевременно и за други цели (например: офис, жилище или други подобни), да е част от притежаван недвижим имот (например: гараж, мазе, стая или други подобни) или да е производствен склад или превозно средство, от което се извършват продажби.

Извършените промени по отношение на задължителната регистрация по ЗДДС целят предотвратяване на констатираната практиката по избягване на регистрация по ЗДДС, съответно на облагането с данък върху добавената стойност на доставките на стоки и/или услуги от данъчно задължени лица. Проявлението на тази практика обичайно е чрез формална смяна на субекта, извършващ същата дейност в същия търговски обект, преди достигане на прага на оборота за задължителна регистрация по закона. Тези лица са юридически самостоятелни, но свързани под една или друга форма и действат съгласувано. За предотвратяването на тази практика нормата предвижда специфично сумиране на оборотите за формиране на облагаемия оборот за задължителна регистрация по ЗДДС на данъчно задължените лица.

Видно е, че за възникване на задължението за регистрация в специфичната хипотеза на посочената норма на чл. 96, ал. 10 от ЗДДС и свързаните с нея изменения в цитираните нормативни текстове, се предвижда сложен фактически състав, който изисква наличието на специфични характеристики относно лицата, характера и мястото на извършваната дейност, както и относно времевите характеристики на дейността, а именно последователното и и непрекъснато извършване в определения от нормата период.

Настоящото становище има за цел да даде разяснение само относно условието дейността, пораждаща задължение за регистрация по чл. 96, ал. 10 от ЗДДС, да бъде извършвана последователно от две или повече лица.

Тълкуването на думи и изрази, употребени в нормативните актове, е уредено в Указ № 883 от 24.04.1974 г. за прилагане на Закона за нормативните актове, издаден на основание § 7 от Преходните и заключителни разпоредби на същия закон. Съгласно чл. 37 от указа думи или изрази с утвърдено правно значение се използват в един и същ смисъл във всички нормативни актове. Ако се налага отклонение от общоприетия смисъл на дума или израз, с допълнителна разпоредба се определя смисълът им за съответния нормативен акт. По посочения начин се постъпва и когато при прилагане на нормативния акт могат да възникнат съмнения относно смисъла на употребена дума или израз.

Думата „последователно“ няма утвърдено правно значение. В ЗДДС липсва легално определение на тази дума за целите на закона. Поради това за тълкуването и следва да се изхожда от общоприетия и смисъл. Понятието „последователно“ според Речника на българския език, публикуван на официалната страница на Института за български език на БАН в основното си значение означава „който следва, става, извършва се в определен ред, непосредствено един след друг“.

В аспект на нормата понятието „последователно“, по отношение на извършването на еднородна дейност в един и същи търговски обект, следва да се тълкува като замяна или редуване във времето на две или повече данъчно задължени лица, извършващи дейността. Това недвусмислено се извежда от регламентирания в нормата начин за формиране на облагаемия оборот за регистрация, където е посочено, че „... в облагаемия оборот на всяко следващо лице се включва оборотът, реализиран в обекта от всички лица, извършвали последователно дейността в съответния обект преди него ...“. Тъй като „непосредствено“ означава действие, което се осъществява, става или следва веднага, нормата на ал. 11 на чл. 96 от ЗДДС уточнява като правно ирелевантно прекъсване в рамките на по-малко от един месец. В тази връзка, ако между преустановяване на дейността на едно лице в търговския обект и започване на еднородната дейност в обекта от следващото лице, е изтекъл период повече от един месец, по отношение на формиране на оборота за регистрация на това следващо лице нормата на чл. 96, ал. 10 от ЗДДС е неприложима и оборотите на предшестващите лица, реализирани в обекта, не се включват в неговия оборот.

Предвид изложеното по-горе, задължение за регистрация въз основа на сумиране на оборотите на две и повече лица по посоченото правило не възниква, когато тези лица извършват еднородна дейност в един и същи обект едновременно едно с друго, паралелно.

Следва, обаче, да се има предвид, че ако едно извършване на паралелна дейност от лица, действащи съгласувано, има чисто изкуствен характер и противоречи на нормалната икономическа логика, налице е основание същото да бъде третирано като заобикаляне на закона с цел данъчно предимство, при което следва да се приложи нормата, противодействаща на тази практика. Този извод се основава на постановеното по дело С-255/02, Halifax plc, че при установяване на злоумишлена практика, сделките, на които тя се основава, трябва да се предефинират така, че да се възстанови ситуацията, която би преобладавала при липсата на тези сделки. Такава би била ситуацията например, когато едно лице, целящо заобикаляне на новото правило, приближавайки прага на облагаемия оборот за задължителна регистрация по чл. 96, ал. 1 от ЗДДС, формално не прекъсва извършването на дейността от свое име и не напуска обекта, като афишира продължаването и, но паралелно с него в обекта еднородна дейност започне да извършва и друго лице. Първото лице формално продължава извършването на дейността в обекта, но в толкова минимален обем като честота и стойност на отчитаните от него доставки, който анализиран сам по себе си води до непротиворечив извод, че присъствието/дейността му в търговския обект не може да намери икономическо оправдание, а има за цел заобикаляне действието на нормата на чл. 96, ал. 10 от ЗДДС. В този случай следва да се приеме, че е налице прекратяване на дейността от първото лице. Следващото лице, поело в действителност дейността, ще попадне в хипотезата на чл. 96, ал. 10 от ЗДДС и в облагаемия му оборот следва да се включи и облагаемият оборот на лицето, формално продължаващо извършването на еднородната дейност.

Трябва да се има предвид, че подобни случаи следва да бъдат внимателно анализирани и специфичната регистрация по чл. 96, ал. 10 от ЗДДС следва да бъде приложена единствено тогава, когато, освен че са налице еднородност на дейността и съгласувано действие на лицата, ситуацията има напълно изкуствен характер, за нея липсва икономическа логика и същата цели данъчно предимство.

Следва да се обърне внимание също така, че данъчните злоупотреби относно избягване на регистрация по ЗДДС, съответно избягване на начисляване на данък върху добавената стойност по облагаеми доставки, не се изчерпват с хипотезата на чл. 96, ал. 10 от ЗДДС и Националната агенция за приходите ще продължи да им противодейства.

При наличие на случаи например на безспорно еднородна дейност при общо използване на активи и/или човешки ресурси, формално извършвана от две или повече лица, особено когато са свързани или действат съгласувано и при липса на ясно и предварително определени обективни критерии за разпределяне на рисковете и ползите от дейността, това би могло да е индикация за обединяване на усилията на лицата за обща дейност чрез дружество по чл. 357 от Закона за задълженията и договорите (въпрос, който следва внимателно да бъде изследван). По силата на чл. 9, ал. 2 от ДОПК неперсонифицираното дружество се приравнява на юридическо лице за данъчни цели. Пример за тази хипотеза би бил случаят, в който в един и същи офис две или повече лица осъществяват едновременно еднородна дейност, използвайки общи активи, включително човешки ресурси, като разделят единствено ползите от дейността въз основа на различни критерии, като например собствения си статут на регистрирано/нерегистрирано по ЗДДС лице. В контекста на настоящото становище в посочения случай правната последица би била приемането на облагаемите обороти на участващите в неперсонифицираното дружество лица за оборот на неперсонифицираното дружество и съответно регистрирането му при достигане на прага за задължителна регистрация.

Настоящото становище е принципно и всеки конкретен случай следва да бъде преценен самостоятелно спрямо всички относими факти и обстоятелства.

Можете да изтеглите указанието на НАП от тук.

Изх. № 20-00-8/10.01.2020 г.

ЦУ на НАП

ДО

ТД НА НАП ........................ ...........

ТД НА НАП ГДО

ДИРЕКЦИЯ ОДОП ........................ ...........

ОТНОСНО: приложение на разпоредбите на чл. 96, ал. 10 и 11 от Закона за данък върху добавената стойност (ЗДДС) в сила от 01.01.2020 г. по отношение на условието за последователното извършване на еднородна дейност в един и същи търговски обект от две или повече свързани лица или лица, действащи съгласувано

В Националната агенция за приходите са постъпили множество запитвания във връзка с прилагането на чл. 96, ал. 10 и 11 от ЗДДС, поставените въпроси в които налагат разясняване на нормата в частта и, регламентираща кога следва да се приеме, че една еднородна дейност се извършва последователно в определен търговски обект, с оглед възникване на задължение за регистрация по реда на тази норма.

В тази връзка настоящото становище се издава на основание чл. 10, ал. 1, т. 10 от Закона за Националната агенция за приходите за разясняване на поставените въпроси.

В ДВ, бр. 96 от 06.12.2019 г. е обнародван Закон за изменение и допълнение на Закона за корпоративното подоходно облагане, с който са направени изменения и допълнения в ЗДДС, касаещи задължителната регистрация на данъчно задължените лица при последователно извършване на еднородна дейност в един и същи търговски обект от две или повече свързани лица или лица, действащи съгласувано. Направените изменения влизат в сила от 01.01.2020 г., като са създадени нови ал. 9, 10 и 11 към чл. 96 от ЗДДС и са направени допълнения в ал. 1 и 5 към същата правна норма.

Съгласно чл. 96, ал. 1 от ЗДДС всяко данъчно задължено лице, което е установено на територията на страната, с облагаем оборот 50 000 лв. или повече за период не по-дълъг от последните 12 последователни месеца преди текущия месец е длъжно в 7-дневен срок от изтичането на данъчния период, през който е достигнало този оборот, да подаде заявление за регистрация по този закон. Когато оборотът е достигнат за период не по-дълъг от два последователни месеца, включително текущия, лицето е длъжно да подаде заявлението в 7-дневен срок от датата, на която е достигнат оборотът.

Съгласно чл. 96, ал. 10 от ЗДДС при последователното извършване на еднородна дейност в един и същи търговски обект от две или повече свързани лица или лица, действащи съгласувано, в облагаемия оборот на всяко следващо лице се включва оборотът, реализиран в обекта от всички лица, извършвали последователно дейността в съответния обект преди него, за период, не по-дълъг от последните 12 последователни месеца, включително текущия месец, и се счита за оборот, реализиран от съответното лице през първия ден на започване на еднородната дейност в обекта от това лице. Дейността се приема, че е еднородна, когато е налице значителна идентичност по отношение на две или повече от следните характеристики: предлаганите стоки или услуги, ползваните активи, персонала, търговската марка/наименованието на обекта, доставчиците/клиентите.

Съгласно чл. 96, ал. 11 от ЗДДС не се приема, че е налице последователно извършване от две лица на еднородна дейност, ако е налице прекъсване на дейността за повече от един месец от датата на преустановяване на дейността от предходното лице и датата на започване на дейността от лицето, определящо оборота по реда на ал. 10.

С § 34 на ПЗР на ЗИД на ЗКПО е въведен преходен режим за данъчно задължените лица, съгласно който лице, което към датата на влизането в сила на този закон отговаря на условията за задължителна регистрация по чл. 96, ал. 1 във връзка с ал. 10 от ЗДДС, е длъжно да подаде заявление за регистрация в 14-дневен срок от влизането в сила на този закон, т.е. до 15.01.2020 г. (включително).

В § 1 от ДР на ЗДДС е създадена нова т. 93, с която е дефинирано понятието „лица, действащи съгласувано“ по смисъла на чл. 96, ал. 10 от ЗДДС и съгласно дефиницията това са лица, в управлението, контрола и/или капитала на които участват свързани по § 1, т. 3, букви „а“, „б“, „в“ и „л“ от допълнителните разпоредби на Данъчно-осигурителния процесуален кодекс (ДОПК) лица, или лица, от взаимоотношенията между които или между всяко от тях и трето лице според съществуващата между тях икономическа, организационна, семейна или друга обвързаност/свързаност може да се направи извод, че действат съгласувано и между тях могат да се уговарят условия, различни от обичайните.

В § 1, т. 3 от Допълнителните разпоредби на ДОПК е дадена дефиниция на понятието „свързани лица“. По смисъла на § 1, т. 3, б. „а“, „б“, „в“ и „л“ от ДР на ДОПК свързани лица са:

„а) съпрузите, роднините по права линия, по съребрена - до трета степен включително; и роднините по сватовство - до втора степен включително, а за целите на чл. 123, ал. 1, т. 2 - когато са включени в общо домакинство;

б) работодател и работник;

в) съдружниците; ...

л) лицата, едното от които е направило дарение на другото;“

Съгласно § 1, т. 41 от ДР на ЗДДС „търговски обект“ е всяко място, помещение или съоръжение (например: маси, сергии и други подобни) на открито или под навеси, във или от което се извършват продажби на стоки или услуги, независимо че помещението или съоръжението може да служи същевременно и за други цели (например: офис, жилище или други подобни), да е част от притежаван недвижим имот (например: гараж, мазе, стая или други подобни) или да е производствен склад или превозно средство, от което се извършват продажби.

Извършените промени по отношение на задължителната регистрация по ЗДДС целят предотвратяване на констатираната практиката по избягване на регистрация по ЗДДС, съответно на облагането с данък върху добавената стойност на доставките на стоки и/или услуги от данъчно задължени лица. Проявлението на тази практика обичайно е чрез формална смяна на субекта, извършващ същата дейност в същия търговски обект, преди достигане на прага на оборота за задължителна регистрация по закона. Тези лица са юридически самостоятелни, но свързани под една или друга форма и действат съгласувано. За предотвратяването на тази практика нормата предвижда специфично сумиране на оборотите за формиране на облагаемия оборот за задължителна регистрация по ЗДДС на данъчно задължените лица.

Видно е, че за възникване на задължението за регистрация в специфичната хипотеза на посочената норма на чл. 96, ал. 10 от ЗДДС и свързаните с нея изменения в цитираните нормативни текстове, се предвижда сложен фактически състав, който изисква наличието на специфични характеристики относно лицата, характера и мястото на извършваната дейност, както и относно времевите характеристики на дейността, а именно последователното и и непрекъснато извършване в определения от нормата период.

Настоящото становище има за цел да даде разяснение само относно условието дейността, пораждаща задължение за регистрация по чл. 96, ал. 10 от ЗДДС, да бъде извършвана последователно от две или повече лица.

Тълкуването на думи и изрази, употребени в нормативните актове, е уредено в Указ № 883 от 24.04.1974 г. за прилагане на Закона за нормативните актове, издаден на основание § 7 от Преходните и заключителни разпоредби на същия закон. Съгласно чл. 37 от указа думи или изрази с утвърдено правно значение се използват в един и същ смисъл във всички нормативни актове. Ако се налага отклонение от общоприетия смисъл на дума или израз, с допълнителна разпоредба се определя смисълът им за съответния нормативен акт. По посочения начин се постъпва и когато при прилагане на нормативния акт могат да възникнат съмнения относно смисъла на употребена дума или израз.

Думата „последователно“ няма утвърдено правно значение. В ЗДДС липсва легално определение на тази дума за целите на закона. Поради това за тълкуването и следва да се изхожда от общоприетия и смисъл. Понятието „последователно“ според Речника на българския език, публикуван на официалната страница на Института за български език на БАН в основното си значение означава „който следва, става, извършва се в определен ред, непосредствено един след друг“.

В аспект на нормата понятието „последователно“, по отношение на извършването на еднородна дейност в един и същи търговски обект, следва да се тълкува като замяна или редуване във времето на две или повече данъчно задължени лица, извършващи дейността. Това недвусмислено се извежда от регламентирания в нормата начин за формиране на облагаемия оборот за регистрация, където е посочено, че „... в облагаемия оборот на всяко следващо лице се включва оборотът, реализиран в обекта от всички лица, извършвали последователно дейността в съответния обект преди него ...“. Тъй като „непосредствено“ означава действие, което се осъществява, става или следва веднага, нормата на ал. 11 на чл. 96 от ЗДДС уточнява като правно ирелевантно прекъсване в рамките на по-малко от един месец. В тази връзка, ако между преустановяване на дейността на едно лице в търговския обект и започване на еднородната дейност в обекта от следващото лице, е изтекъл период повече от един месец, по отношение на формиране на оборота за регистрация на това следващо лице нормата на чл. 96, ал. 10 от ЗДДС е неприложима и оборотите на предшестващите лица, реализирани в обекта, не се включват в неговия оборот.

Предвид изложеното по-горе, задължение за регистрация въз основа на сумиране на оборотите на две и повече лица по посоченото правило не възниква, когато тези лица извършват еднородна дейност в един и същи обект едновременно едно с друго, паралелно.

Следва, обаче, да се има предвид, че ако едно извършване на паралелна дейност от лица, действащи съгласувано, има чисто изкуствен характер и противоречи на нормалната икономическа логика, налице е основание същото да бъде третирано като заобикаляне на закона с цел данъчно предимство, при което следва да се приложи нормата, противодействаща на тази практика. Този извод се основава на постановеното по дело С-255/02, Halifax plc, че при установяване на злоумишлена практика, сделките, на които тя се основава, трябва да се предефинират така, че да се възстанови ситуацията, която би преобладавала при липсата на тези сделки. Такава би била ситуацията например, когато едно лице, целящо заобикаляне на новото правило, приближавайки прага на облагаемия оборот за задължителна регистрация по чл. 96, ал. 1 от ЗДДС, формално не прекъсва извършването на дейността от свое име и не напуска обекта, като афишира продължаването и, но паралелно с него в обекта еднородна дейност започне да извършва и друго лице. Първото лице формално продължава извършването на дейността в обекта, но в толкова минимален обем като честота и стойност на отчитаните от него доставки, който анализиран сам по себе си води до непротиворечив извод, че присъствието/дейността му в търговския обект не може да намери икономическо оправдание, а има за цел заобикаляне действието на нормата на чл. 96, ал. 10 от ЗДДС. В този случай следва да се приеме, че е налице прекратяване на дейността от първото лице. Следващото лице, поело в действителност дейността, ще попадне в хипотезата на чл. 96, ал. 10 от ЗДДС и в облагаемия му оборот следва да се включи и облагаемият оборот на лицето, формално продължаващо извършването на еднородната дейност.

Трябва да се има предвид, че подобни случаи следва да бъдат внимателно анализирани и специфичната регистрация по чл. 96, ал. 10 от ЗДДС следва да бъде приложена единствено тогава, когато, освен че са налице еднородност на дейността и съгласувано действие на лицата, ситуацията има напълно изкуствен характер, за нея липсва икономическа логика и същата цели данъчно предимство.

Следва да се обърне внимание също така, че данъчните злоупотреби относно избягване на регистрация по ЗДДС, съответно избягване на начисляване на данък върху добавената стойност по облагаеми доставки, не се изчерпват с хипотезата на чл. 96, ал. 10 от ЗДДС и Националната агенция за приходите ще продължи да им противодейства.

При наличие на случаи например на безспорно еднородна дейност при общо използване на активи и/или човешки ресурси, формално извършвана от две или повече лица, особено когато са свързани или действат съгласувано и при липса на ясно и предварително определени обективни критерии за разпределяне на рисковете и ползите от дейността, това би могло да е индикация за обединяване на усилията на лицата за обща дейност чрез дружество по чл. 357 от Закона за задълженията и договорите (въпрос, който следва внимателно да бъде изследван). По силата на чл. 9, ал. 2 от ДОПК неперсонифицираното дружество се приравнява на юридическо лице за данъчни цели. Пример за тази хипотеза би бил случаят, в който в един и същи офис две или повече лица осъществяват едновременно еднородна дейност, използвайки общи активи, включително човешки ресурси, като разделят единствено ползите от дейността въз основа на различни критерии, като например собствения си статут на регистрирано/нерегистрирано по ЗДДС лице. В контекста на настоящото становище в посочения случай правната последица би била приемането на облагаемите обороти на участващите в неперсонифицираното дружество лица за оборот на неперсонифицираното дружество и съответно регистрирането му при достигане на прага за задължителна регистрация.

Настоящото становище е принципно и всеки конкретен случай следва да бъде преценен самостоятелно спрямо всички относими факти и обстоятелства.

10.01.2020 г.

_Х

ПЛАМЕН ДИМИТРОВ

ЗАМ. ИЗПЪЛНИТЕЛЕН ДИРЕКТОР НА НАП

Signed by: Plamen Lyubomirov Dimitrov

_Х

ПЛАМЕН ДИМИТРОВ

ЗАМ. ИЗПЪЛНИТЕЛЕН ДИРЕКТОР НА НАП

Signed by: Plamen Lyubomirov Dimitrov

Можете да изтеглите указанието на НАП от тук.

91

Статии от КиК Инфо » Сайтът КиК Инфо е с нова версия

29.12.2019, 18:24Уважаеми колеги,

Сайтът КиК Инфо е с нова версия, която има адаптивен дизайн за мобилни устройства. В новата версия калкулаторите, приложения и проверките са категоризирани тематично, както следва:

ТРЗ приложения, Счетоводни, Данъчни, Справочник.

Актуализирани са изчисленията за възнагражденията, осигуровките и данъците за 2020 г. Поетапно ще въвеждаме следващите актуализации и нови приложения.

Платформата за данъци и счетоводство КиК Инфо стартира през 2008 г. и бързо се утвърди като най-голямата онлайн общност на счетоводители в България и мрежа за споделяне на професионални мнения, опит и новини. Към днешна дата сайтът има над 130 хил. членове с безплатна регистрация и хиляди потребители с абонамент за пълен достъп.

Не се колебайте да ни пишете вашите отзиви, забележки и коментари по новия сайт.

Важно: Няма промяна в профилите, паролите и начина за вход.

Желаем ви приятна и ползотворна работа със сайта!

Екипът на КиК Инфо

Сайтът КиК Инфо е с нова версия, която има адаптивен дизайн за мобилни устройства. В новата версия калкулаторите, приложения и проверките са категоризирани тематично, както следва:

ТРЗ приложения, Счетоводни, Данъчни, Справочник.

Актуализирани са изчисленията за възнагражденията, осигуровките и данъците за 2020 г. Поетапно ще въвеждаме следващите актуализации и нови приложения.

Платформата за данъци и счетоводство КиК Инфо стартира през 2008 г. и бързо се утвърди като най-голямата онлайн общност на счетоводители в България и мрежа за споделяне на професионални мнения, опит и новини. Към днешна дата сайтът има над 130 хил. членове с безплатна регистрация и хиляди потребители с абонамент за пълен достъп.

Не се колебайте да ни пишете вашите отзиви, забележки и коментари по новия сайт.

Важно: Няма промяна в профилите, паролите и начина за вход.

Желаем ви приятна и ползотворна работа със сайта!

Екипът на КиК Инфо

kik info

По-бързо. По-лесно. По-сигурно.

Хиляди счетоводители избраха абонамент за пълен достъп и ежедневно ползват kik-info.com.

По-бързо. По-лесно. По-сигурно.

Хиляди счетоводители избраха абонамент за пълен достъп и ежедневно ползват kik-info.com.

92

Статии от КиК Инфо » Важно! Електронните услуги на НАП в периода 1-9 януари 2020 г.

23.12.2019, 10:40В периода от 1 до 9 януари 2020 г. в НАП ще се извършват дейности, свързани с процесите по годишно приключване за 2019г. и превключване работата на информационните системи за 2020 г.

==> Физически лица, които подават годишната си декларация за облагане на доходите:

a. Могат да подадат своята декларация чрез електронната услуга със стартирането на кампанията от 10.01.2020 г.